Die Super-App Zentralasiens

Kaspi ist ein innovatives Technologie- bzw. Fintech-Unternehmen aus Kasachstan, das bereits heute den heimischen Markt im Bereich E-Commerce und Payment-Solutions dominiert. Durch ihre „Super-App“ Kaspi gelangen die Nutzer in ein Ökosystem mit sehr breitem Funktionsumfang, der u.A. eine Bank, Amazon und Paypal überflüssig macht. Innerhalb weniger Jahre hat es das Unternehmen so zum größten Zahlungsdienstleister, Marktplatzanbieter und Fintech-Ökosystem Kasachstans gebracht. Tiefere Einblicke in das Geschäftsmodell, die aktuelle Bewertung sowie weitere Wachstumstreiber findest du in dieser Analyse.

Inhaltsverzeichnis

- Das Geschäftsmodell von Kaspi

- Die Geschäftsbereiche von Facebook

- Advertising Business

- Others?

- Kaspi Bewertung

- Peter Lynch Kategorie : Kaspi ist ein Fast Grower

- Discounted-Cashflow Bewertungsmodell

- Rendite-Erwartung in Abhängigkeit vom Einstiegskurs

- Mein Fazit zu Kaspi

Das Geschäftsmodell

Die Pricing Power von Apple

Allein in den letzten 5 Jahren stieg der durchschnittliche Verkaufspreis des iPhones um 21% an. Das entspricht einer Preiserhöhung von 4% pro Jahr. Während man für das aktuelle Basis-Modell iPhone 12 stolze 799$ hinblättern muss, konnte man sich das iPhone 6S im Jahr 2015 schon für 649$ zulegen. Was ein Schnäppchen! Regelmäßige Preisanhebungen sind also keine Seltenheit bei Apple, eher das Gegenteil ist der Fall. Aber die Kunden lieben die Produkte und nehmen das (gerne) in Kauf. Oftmals fehlt einem auch die Alternative. Ist man erstmal im zuvor angesprochenen Öko-System gefangen und hat die Einfachheit und Synergie zu schätzen gelernt, wechselt man nicht wegen teurer werdenden Produkten.

Die Dividendenpolitik von Kaspi

Speziell im Bankensektor gehören ordentliche Dividenden zum guten Ton bei den Aktionären. Auch wenn sich Kaspi immer weiter weg von einer „stinknormalen“ Bank hin zum innovativen Fintech bewegt, lassen sie uns nicht mit offenen Händen dastehen.

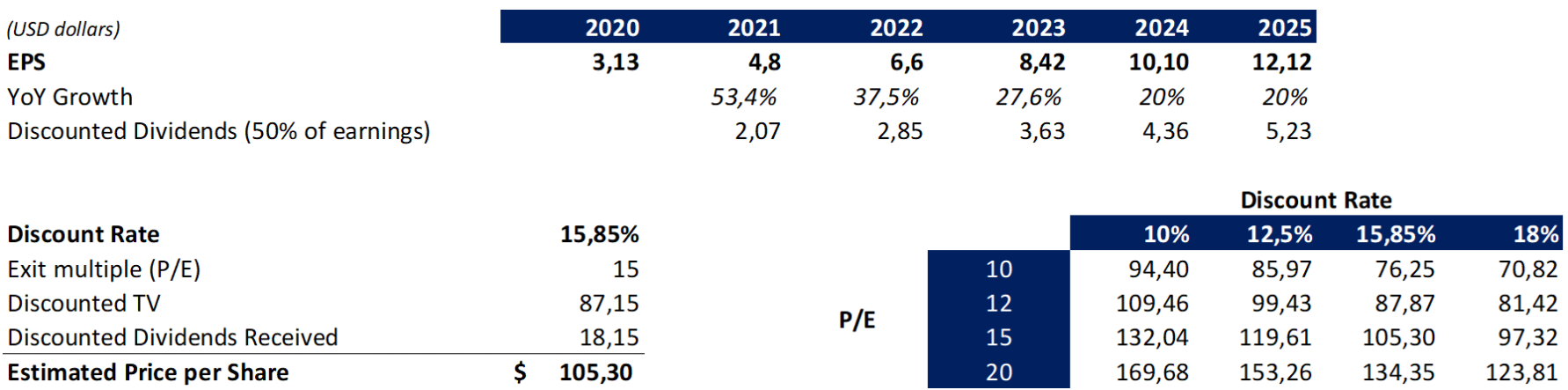

Ihre Dividendenpolitik sieht vor, eine jährliche Dividende in Höhe von mindestens 50% des Nettogewinns auszuschütten. Damit folgt die Höhe der Ausschüttung stets der tatsächlichen Geschäftsentwicklung und kann je nach Wirtschaftslage auch mal geringer ausfallen oder gar komplett gestrichen werden.

Ausgehend von der Guidance für das Geschäftsjahr 2021 notiert die Aktie zum Zeitpunkt der Analyse (68€) bei einer Dividendenrendite von soliden ~2,9%

Discounted Cashflow Bewertungsmodell

Zu guter Letzt eine vereinfachte Discounted-Cashflow-Berechnung mit unterschiedlichen Annahmen auf die nächsten 5 Jahre, um einen groben Überblick über die zu erwartende Rendite zu erhalten.

Hilfe: Wie

Hinterlasse einen Kommentar